Environnement macroéconomique

(Indicateurs clés)

1- Indicateur global d’environnement macroéconomique (Observatoire Europe-Afrique 2030)

2- Indicateurs macroéconomiques de l’année en cours (BAfD, Coface)

3- Perspectives économiques régionales – Afrique subsaharienne (FMI)

4- Efficacité du système financier (Forum Economique Mondial)

5- Indice de compétitivité industrielle (UNIDO)

6- Indice de compétivité manufacturière (Deloitte)

7- Coûts invisibles (Banque Mondiale)

8- Risque de crédit / Notation de la dette (Fitch, Moody’s, Standard and Poor’s)

1- Indicateur global “Environnement macroéconomique” (Observatoire Europe-Afrique 2030)

L'”Environnement économique” s’est sérieusement dégradé en 2020, principalement sous l’effet de la pandémie COVID.

Source: Compilation de plusieurs sources par l’Observatoire Europe-Afrique 2030 » (Banque Africaine de Développement, COFACE). L’indicateur composite “Environnement économique” intègre les critères “Croissance du PIB”, “Inflation”, “Solde budgétaire”, “Balance commerciale” et “Risque économique”.

L’étiquette “pays” affiche la performance de l’année 2019 à gauche et la performance de l’année 2020 à droite.

Date de dernière mise à jour de la carte: Août 2021.

2- Indicateurs macroéconomiques (prévision à court-terme)

Les prévisions pour l’année 2023 sont globalement favorables pour les économies du Bénin, du Cameroun, de Côte d’Ivoire et du Maroc. A contrario, l’Afrique du sud, l’Algérie, l’Angola et le Nigéria seront à la peine.

Sources: Banque Africaine de Développement, Coface.

Echelle de notation du critère “Risque économique pays” (7 niveaux): A1 (risque très faible), A2, A3, A4, B, C, D (risque extrême).

Date de dernière mise à jour du tableau: Octobre 2022.

3- Perspectives économiques régionales-Afrique subsaharienne (FMI)

Source: FMI – Extrait de “Perspectives économiques régionales en Afrique subsaharienne – Avril 2022”.

La reprise économique en Afrique subsaharienne a été plus prononcée que prévu au second semestre de 2021, d’où une révision en forte hausse de l’estimation de croissance de l’an dernier, de 3,7 % à 4,5 %. Cette année en revanche, ce regain de vigueur est hypothéqué. L’invasion de l’Ukraine par la Russie a provoqué un choc économique mondial qui touche la région au moment où les pays disposent d’une marge d’action restreinte voire inexistante pour y faire face. L’envolée des prix du pétrole et des denrées alimentaires pèse en particulier sur les soldes extérieurs et budgétaires des pays importateurs de produits de base et accentue les craintes à l’égard de la sécurité alimentaire dans la région.

En outre, le choc menace d’aggraver certains des problèmes particulièrement préoccupants de la région, notamment les séquelles sociales et économiques de la pandémie de COVID-19, les changements climatiques, les risques sécuritaires accrus dans la région du Sahel et le durcissement en cours de la politique monétaire aux États-Unis. Tous ces facteurs expliquent pourquoi la dynamique de croissance de l’Af rique subsaharienne s’est essoufflée cette année, avec une croissance de l’activité économique qui devrait s’établir à 3,8 %. Alors que la reprise économique devrait s’accélérer en 2023 pour atteindre environ 4 % à moyen terme, ce rythme de croissance n’est toutefois pas suffisant pour regagner le terrain perdu en raison de la pandémie. Outre une accélération de la campagne de vaccination contre la COVID-19, certaines priorités d’action se dégagent : protéger les ménages les plus vulnérables contre l’envolée des prix de l’énergie et des denrées alimentaires sans accroître la vulnérabilité liée à la dette, contenir les tensions inflationnistes, et gérer les ajustements des taux de change.

Au-delà de la pandémie et des tensions géopolitiques actuelles, pour créer des emplois et réaliser les objectifs de développement durable, il faudra que l’Afrique subsaharienne enregistre une croissance solide, inclusive et durable. Pour ce faire, les pouvoirs publics devront prendre des mesures résolues afin de diversifier davantage leur économie, de libérer le potentiel du secteur privé et de régler les problèmes posés par les changements climatiques.

Prévisions à court-terme de la croissance du PIB

Prévisions à court-terme des investissements

Prévisions à court-terme de l’emploi

Prévisions à court-terme du solde budgétaire

Prévisions à court-terme de la balance des paiements courante

Prévisions à court-terme des investissements

Prévisions à court-terme de l’inflation

4- Efficacité du système financier

L’Afrique du sud et Maurice se démarquent des 13 autres pays africains analysés par la qualité de leurs systèmes financiers respectifs.

Source: Global Competitiveness Report 2019 – Forum Economique Mondial.

Date de dernière mise à jour du graphique: Juin 2020

Note 1: Le pays le mieux noté au plan mondial est Hong-Kong (score: 91,4).

Note 2: Les principaux critères pris en compte par le Forum Economique Mondial pour l’élaboration du Pilier n°9 “Système financier” sont les suivants: Domestic credit to private sector; Financing of SMEs; Venture capital availability; Market capitalization; Insurance premium; Soundness of bank; Non-performing loans; Credit gap; Banks’ regulatory capital ratio.

5- Indice de compétitivité industrielle (UNIDO)

On observe un important écart de compétitivité industrielle entre l’Afrique et les autres régions du monde. A l’exception de l’Afrique du Sud, les pays d’Afrique subsaharienne se situent dans les quintiles inférieurs de l’indice CIP. 14 sur 22 des pays les moins développés dans l’indice CIP se trouvent en Afrique subsaharienne. Nombre de ces pays ont subi un processus de désindustrialisation depuis 1990.

Source: UNIDO – Competitive Industrial Performance Report 2020.

Date de dernière mise à jour du graphique: Avril 2021.

Note: L’indice CIP 2020 évalue et compare la compétitivité industrielle de 150 pays. Il indique si le secteur manufacturier d’un pays contribue à son développement. L’indice CIP mesure le degré de succès des industries d’un pays dans la production et la vente de leurs produits sur les marchés intérieur et extérieur et, partant, leur contribution aux changements structurels et au développement. L’indice CIP couvre trois dimensions principales: i) la capacité de produire et d’exporter des produits manufacturés, ii) l’approfondissement et la modernisation technologiques, et iii) l’impact mondial. Plus les scores sont élevés dans l’une des trois dimensions, plus la compétitivité industrielle du pays et son indice CIP sont élevés.

Le graphique ci-dessous reprend les mêmes données que le précédent, mais se focalise sur les 15 pays africains couverts par l’Observatoire (hors pays comparateurs), permettant ainsi de mieux visualiser les contrastes entre pays.

Source: UNIDO – Competitive Industrial Performance Report 2020.

Date de dernière mise à jour du graphique: Avril 2021.

6- Indice de compétitivité manufacturière

L’Afrique du sud et l’Egypte se trouvent aux 24e et 36e rang dans la liste des 38 pays étudiés dans le cadre de l’indice de compétitivité manufacturière (Deloitte). Ils devraient passer respectivement aux 25e et 35e rang à l’horizon des 5 prochaines années.

Source: Deloitte

7- Coûts invisibles

Les coûts supportés par les entreprises sont de trois types :

- Les coûts directs liés au processus de production (travail, intrants physiques, capital, énergie).

- Les coûts indirects liés à la logistique, à la mise sur le marché et au respect des réglementations.

- Les coûts invisibles, correspondant aux pertes subies par l’entreprise du fait de la mauvaise qualité de l’environnement des affaires.

- Sur les 15 pays d’Afrique couverts par l’Observatoire, l’Afrique du sud, le Maroc et Maurice sont les seuls où les coûts invisibles demeurent à un niveau raisonnable, du même ordre qu’en Chine et en Inde.

- Dans tous les autres pays, les coûts invisibles sont anormalement élevés. Ils sont particulièrement pénalisants en Angola.

Lien vers l’etude de cas couts invisibles_080816

Note: Les sept critères constitutifs de l’indicateur sont les suivants: 1.01 (Crime organisé); 1.13 (Degré de corruption); 2.02 (Qualité des infrastructures routières); 2.09 (Accès à l’électricité); 7.07 (Efficacité des formalités aux frontières); 9.01 (Facilités de crédit au secteur privé); 11.1 (Coût de création d’une activité).

Source: Observatoire Europe-Afrique 2030. Données obtenues par compilation des indicateurs du rapport “The Global Competitiveness Report” – 2019 – World Economic Forum.

Date de dernière mise à jour du tableau: Mai 2020

8- Risque de crédit / Notation de la dette (Fitch, Moody’s, Standard and Poor’s)

Les pays africains les mieux “notés” sont l’Afrique du sud, la Côte d’Ivoire, le Maroc et Maurice. Tous les autres pays présentent un risque élevé sur le remboursement de leur dette.

Source: Trading Economics.

Date de dernière mise à jour du tableau: Octobre 2022.

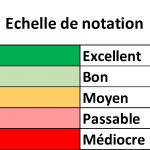

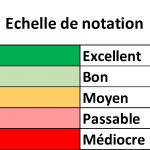

Note: La grille de couleurs utilisée pour le tableau ci-dessus est basée sur l’indice “The Trading Economics credit rating (TE Rating)” sur une échelle de 0 (risque très élevé) à 100 (pas de risque). La correspondance entre les barèmes des agences de notation et le “TE rating” est indiquée dans le tableau suivant.

Les fiches, tableaux et graphiques contenus dans le présent site internet et dont la source est mentionnée « Compilation de plusieurs sources par l’Observatoire Europe-Afrique 2030 » peuvent être citées ou reproduites, sous réserve qu’il soit fait mention de la source et qu’un exemplaire de la publication ou du site internet où sera reproduit l’extrait cité soit communiqué à info-observatoire-europe-afrique.org